电磁屏蔽材料的原理是什么

来源:卫星产品 发布时间:2024-03-23 04:09:14M6米乐官网登录AS3545系列屏蔽箱

电子设备工作时,既不希望被外界电磁波干扰,又不希望自身辐射出电磁波干扰外界设备,以及对人体的辐射危害,这就一定要通过电磁屏蔽来阻断电磁波的传播路径。电磁屏蔽体对电磁的衰减主要是基于电磁波的反射和吸收原理。

电磁屏蔽器件是在电磁屏蔽材料的基础上进行二次开发,所需的材料一定要有良好的导电性,按照材料的制备工艺划分,电磁屏蔽材料最重要的包含三大类:1)金属类:直接选择金属材料,如铍铜、不锈钢等;2)填充类:在不导电的基材中添加特殊的比例的导电填料从而使得材料导电,基材可采用硅胶、塑料等材料,导电填料可以是金属片、金属粉末、金属纤维或金属化纤维等材料;3)表面敷层和导电涂料类:对基材进行电镀,如导电布等。而从器件的角度来看,目前大范围的应用的电磁屏蔽器件最重要的包含导电塑料器件、导电硅胶、金属屏蔽器件、导电布衬垫、吸波器件等。

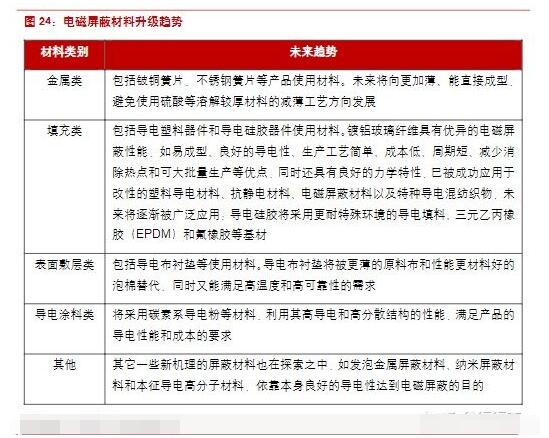

电磁屏蔽器件的技术水平主要由其材料的发展主导,材料的电导率、磁导率及材料厚度是屏蔽效能的三个基本因素。电磁屏蔽材料将向屏蔽效能更高、屏蔽频率更宽、综合性能更优良的方向发展,各种新材料在电磁屏蔽的创新应用将会得到更多发展。未来的技术发展,电磁屏蔽将往导电性能好、加工工艺简单、性能好价格低、适合大批量生产等方面发展。而未来慢慢的变多类型的电子设备将被纳入到电磁兼容管理的标准中来,电磁兼容的标准也将愈发的严格,能预见电磁器件工艺材料的持续升级趋势将是确定性方向。

近来出现了一种新的屏蔽技术共形屏蔽,不同于传统的采用金属屏蔽罩的手机EMI屏蔽方式,共形屏蔽技术是将屏蔽层和封装完全融合在一起,模组自身就带有屏蔽功能,芯片贴装在PCB上后,不再需要外加屏蔽罩,不占用额外的设备空间,大多数都用在PA,WiFi/BT、Memory等SiP模组封装上,用来隔离封装内部电路与外部系统之间的干扰。共形屏蔽技术能解决SiP内部以及周围环境之间的EMI干扰,对封装尺寸和重量基本上没有影响,具有优良的电磁屏蔽性能,可以取代大尺寸的金属屏蔽罩,未来有望随着SiP技术和设备小型化需求而普及。

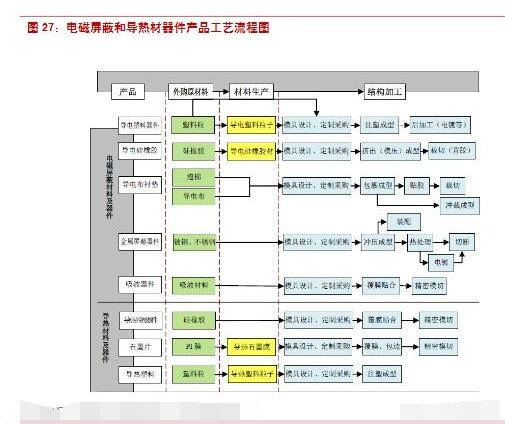

电磁屏蔽和导热材料及器件处于产业链的中游,上游是塑料粒、硅胶块、金属材料和布料及其他等基础原材料,下游是通讯设备、计算机、手机终端、汽车电子、家用电器和国防军工等终端用户。其中,电磁屏蔽和导热器件是在电磁屏蔽和导热材料的基础上进行二次加工处理。

在中游环节,一部分公司主要研发设计与生产电磁屏蔽与导热材料产品,进而交付给器件加工厂商,另一部分公司自外购原材料后,独自进行材料设计生产和器件的二次加工,最终将模切成型后的电磁屏蔽和导热器件交付给下游厂商。相对而言,材料生产环节技术壁垒较高、参与者较少,故毛利率水平一般高于器件加工环节。

电磁屏蔽及导热器件成本构成中原材料占比超过70%,毛利率主要受原材料价格波动的影响。由于电磁屏蔽及导热器件种类丰富,故所需原材料种类较多,有不锈钢、铜、铝等金属材料及硅胶、胶带、泡棉、导电布、塑料、膜与离型材料等非金属材料,绝大多数原材料在市场上非常普遍,从事该类材料的生产厂商较多,竞争相对较为激烈,基本上不存在稀缺性。

国际市场上,电磁屏蔽及导热领域已形成了相对来说还是比较稳定的市场之间的竞争格局,屏蔽和导热材料行业主要由国外的几家知名厂家垄断。国内市场上,由于我国电磁屏蔽及导热领域起步较晚,在巨大的市场需求推动下,近年来生产企业的数量迅速增加,但绝大多数企业品种少,同质性强,技术上的含金量不高,未形成产品的系列化和产业化,多在价格上开展激烈竞争。但伴随国内企业成长,目前少数企业逐渐具备了自主研发和生产中高端产品的能力,能够给大家提供电磁屏蔽及导热应用解决方案。整体来说,国内企业在屏蔽和导热器件的加工上已形成一定产业和规模优势,而在材料领域近年来也逐步有国内领先企业逐步切入。

近年来,智能手机逐渐进入存量市场,市场占有率持续朝向领先品牌厂商集中,一方面,伴随中国品牌手机份额持续提升,中国电磁屏蔽与导热供应商依托于下游终端厂商的崛起,借助本地化的资源配合和快速的反应能力,市场规模也呈现上扬态势。另一方面,国内电磁屏蔽与导热领域部分厂商已形成自主品牌并在国际领先的计算机显示终端中完成认证,同时几大主要上市公司近年来通过长期资金市场融资不断扩充自身产能并积极开展新产品新工艺布局,单位设备投资所需成本约为25-65元/平米。总的来看,终端厂商选择上游供应商时看重服务效率及产能布局,故国内电磁屏蔽及导热材料和器件供应商有望长期稳定绑定高端客户。

近年来随着相关行业的市场之间的竞争趋于激烈,同时受到宏观经济下行、原材料成本上升等影响,行业的毛利率呈下降趋势。一方面,未来原材料供需格局有望趋于稳定而带动成本下降,另一方面,注重研发升级、深度绑定高端客户定制化产品并领先布局先进工艺技术的国内公司有望保持高于行业中等水准的盈利能力,并有望伴随扩产的进度获得规模优势。